作者:何丹琳

在新冠疫情和出生率下降的多重挑战下,旗下拥有合生元、Swisse、素力高等品牌的健合集团正在努力寻求新的增长点。

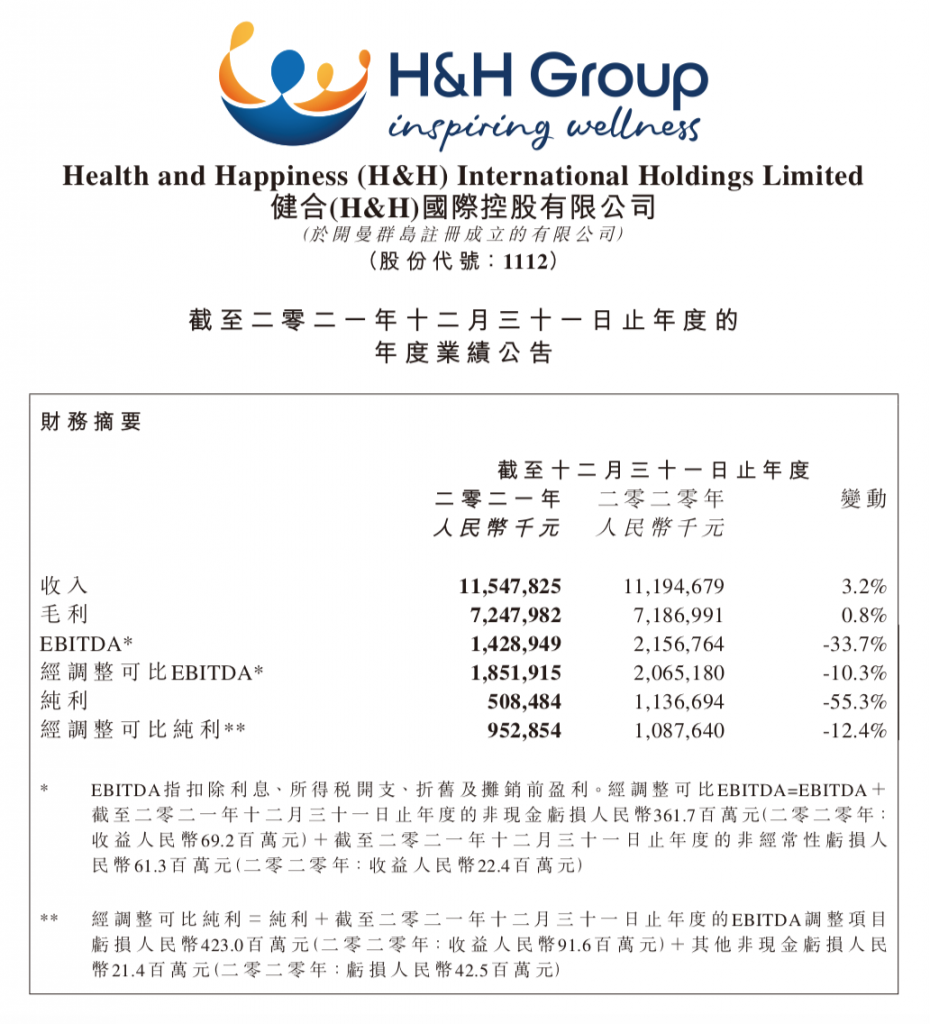

昨天,健合(H&H)国际控股有限公司发布了2021年全年业绩。小食代翻阅的财报显示,截止2021年12月31日,集团营收115.5亿元,呈报增长达3.2%,经调整可比EBITDA为18.52亿元,同比下降10.3%,经调整可比纯利为9.53亿元,同比下降12.4%。

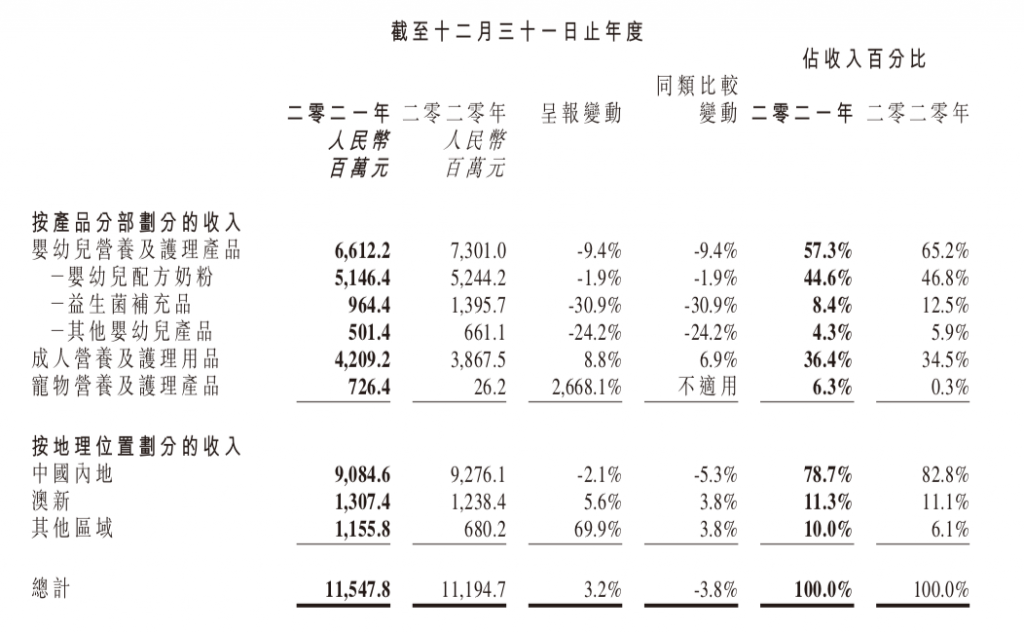

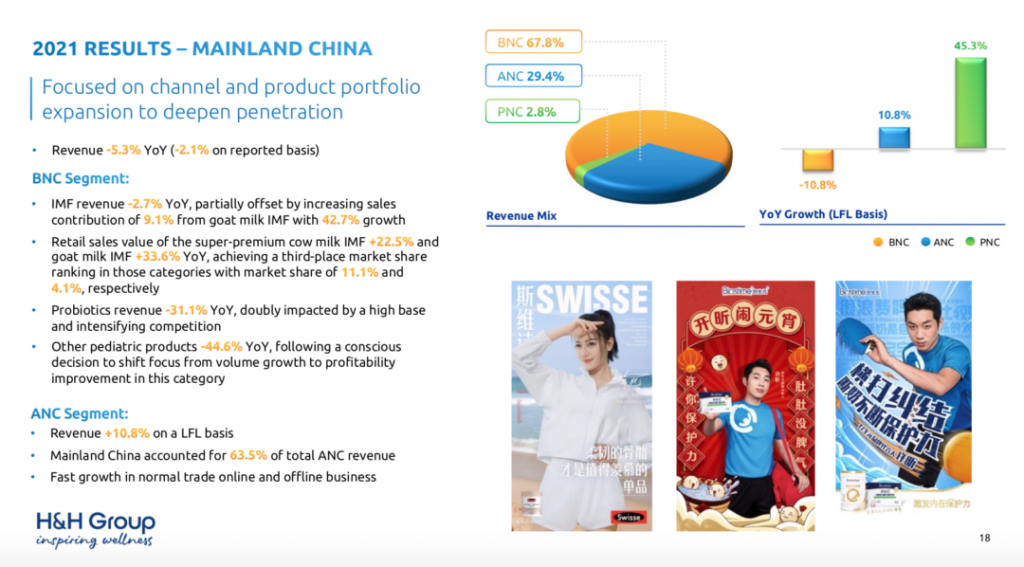

其中,中国内地市场的收入为90.85亿元,占总营收78.7%,仍为集团营收最大贡献者。“这是由于婴幼儿营养及护理产品(BNC)销售额下降,主要归因于益生菌销售额下降,同时中国内地市场的成人营养及护理用品(ANC)及宠物营养及护理用品(PNC)业务继续带来可观的收入增长。”健合指出。

“尽管我们面临行业的不利因素,尤其对于中国内地婴幼儿营养及护理用品分部,我们积极主动预测并对市场状况作出反应,在我们的全球核心市场寻求机会。”健合集团CEO安玉婷(Laetitia Garnier)表示,2021年,健合集团实现了全年收入持续增长的目标,并完成了全家庭营养健康的战略布局。

小食代了解到,今天上午,健合举行了2021年业绩会议,该公司管理层进一步解读了中国市场各业务表现,以及2022年的计划,并谈到了通胀预期和债务水平等问题。

我们一起来看下。

羊奶粉和超高端

财报显示,2021年,健合的BNC业务营收达66.1亿元,仍贡献集团最大营收占比,其中婴幼儿配方奶粉板块的收入为51.46亿元。

我们来重点看下中国内地市场。

2021年,在中国内地市场,健合BNC业务的总收入为61.56亿元,同比下降10.8%;其中婴幼儿配方奶的收入为49.83亿元,同比下降2.7%,“这已被羊奶粉的增长所部分抵消,羊奶粉去年贡献了9.1%的销售额,增速达到42.7%,”安玉婷在会上指出。

“与往年相比,中国出生率下降造成婴幼儿营养及护理用品产品的整体市场及需求缩小。为缓解这种情况, 我们积极主动地将婴幼儿配方奶粉产品的分销范围扩大到低线城市,并专注于超高端婴幼儿配方牛奶粉及婴幼儿配方羊奶粉等品类。”她说。

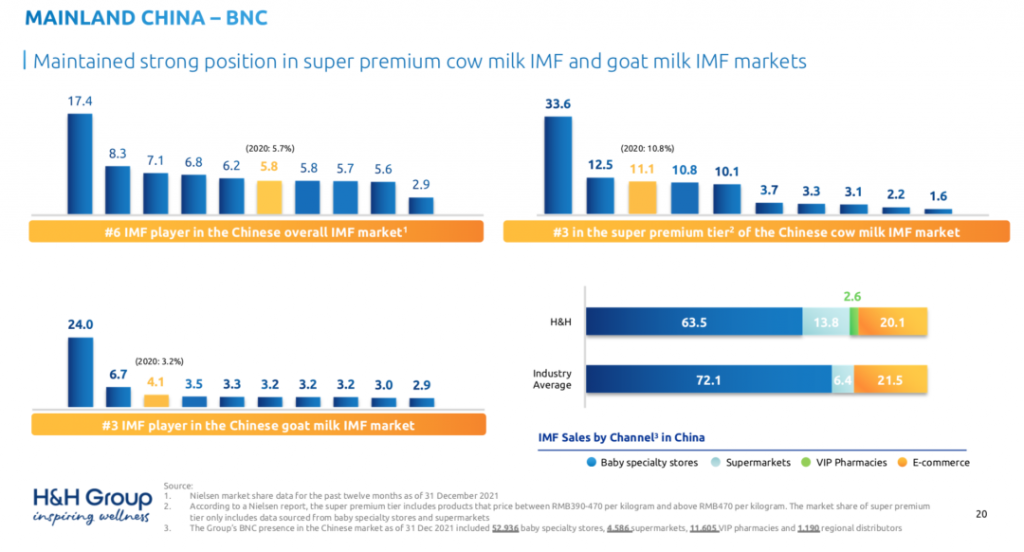

可以看到,在“大盘收缩”下,合生元羊奶粉逆势走出了一波独立行情,以高达42.7%的亮眼增长成为了健合BNC业务的“最具活力单品”。据尼尔森数据显示,截至2021年12月31日,合生元羊奶粉市场份额达4.1%(2020年:3.2%),升至第三位,市场份额增长趋势加快。

“集团将进一步提升合生元羊奶粉市场渗透率,加速深耕中国市场。”健合称。

另一方面,在超高端婴幼儿配方牛奶粉领域,健合也实现了不错的增长。根据尼尔森的数据,截至2021年12月31日,健合超高端婴幼儿配方牛奶粉的零售额强劲增长22.5%,占据市场份额11.1%(2020年:10.8%),排名第三位。

整体而言,健合集团在中国婴幼儿配方奶粉市占率为5.8%(2020年:5.7%),排名第六,保持稳定的市场地位。

“然而,由于更多品牌进入市场,我们预期在婴幼儿配方奶粉行业、特别是婴幼儿配方羊奶粉的市场份额上迎来激烈的竞争。今年,我们将专注于通过拓展分销的策略以提高单店销售额,继续稳定我们的市场地位及盈利能力。”安玉婷表示。

和奶粉相比,益生菌的增长压力要更大一些。

财报显示,2021年,在中国内地市场,健合益生菌补充品的收入为9.57亿元,同比下降31.1%。“这主要受到2020年的强劲基数效应以及竞争加剧的双重影响。”安玉婷解释称,尤其是在2020年上半年,期间销售额按年增长逾40%, 疫情第一阶段期间对免疫支援产品出现前所未有的需求,而2021年免疫力产品的需求“恢复正常水平”。

“但随着人们健康意识不断提高,整体益生菌市场仍极具增长潜力。”安玉婷表示,预期益生菌补充品业务于2020年逐步回到长期增长的趋势,这主要受益于分销及客户教育等举措的推动,例如提高品类的渗透。

更多“蓝帽子”

Swisse所在的ANC业务则录得不错的增长。

财报显示,2021年,健合ANC业务全球增长达8.8%;其中,中国内地市场的收入同比增长10.8%,占集团ANC业务收入的63.5%。

健合表示,ANC分部在中国内地一般贸易的线上及线下渠道实现了可观的48.7%双位数增长,这归功于通过拓展创新品类而引入更多新的本地化产品,并获得更多“蓝帽子”的监管批准,使产品得以在一般贸易渠道中销售。

小食代了解到,目前,Swisse已推出9款通过中国保健食品注册(“蓝帽子”)产品。其中,钙片、男士维生素片、护肝片、胶原蛋白水光片、葡萄籽、乳清蛋白粉等6大单品在中国市场均销售过亿。

此外,2021年,基于细分市场需求,ANC新推出Swisse me健康零食品牌、Little Swisse儿童营养保健品品牌,以及推出Swisse Plus+奶蓟草净肝片新品。

在线上渠道,Swisse依然维持了中国营养补充剂市场“老大”的地位。

根据第三方电商数据监测公司Earlydata数据显示,截止2021年12月31日,Swisse继续在中国内地线上维生素、草本及矿物补充剂市场稳占榜首,市场份额为5.9%。在618和双11购物节期间,Swisse产品需求及销售表现强劲,蝉联电商平台保健品类别Top1。

“2021年,Swisse保持在中国内地整体线上补充品市场的领先地位,并在618及双11两个大型线上购物节中取得骄人成绩,增强了我们对其持续增长潜力的信心。”安玉婷表示,未来,集团将继续引入更多“蓝帽子”及本地化创新产品,利用线上和线下渠道品牌优势,进一步抓住消费者日益增长的健康需求。

押注宠物食品

值得注意的是,近年来,健合在其PNC业务上屡屡大手笔投入,这已经成为了该公司重点布局的领域,并寄望其成为“第三大业务支柱”。

此前在2020年11月,健合宣布以1.61亿美元收购美国宠物营养品公司Solid Gold(素力高),随后在8月,其又宣布拟6.1亿美元收购高端宠物补充品牌Zesty Paws,并在2021年10月完成收购。

那么,这块业务的最新表现如何呢?

小食代留意到,2021年,以Solid Gold为主的健合PNC业务全球按同类比较基准实现双位数增长37%(注:该销售增长以Solid Gold和Zesty Paws在2020年和2021年全年营收为比较基准),在中国及美国市场均实现强劲增长。

健合指出,Solid Gold自2021年4月起在中国市场正式销售以来,中国区营收贡献明显大幅提升,去年收入增长达45.3%。进入中国市场后的首个双11购物节,Solid Gold在天猫平台进口猫粮店铺排名Top1,进口猫粮单品排名Top1。

安玉婷在会上表示,目前在中国市场,Solid Gold不仅已经开始在天猫、京东等电商平台销售,并且也已经进入了连锁宠物店和私人宠物店等线下渠道。“我们在线下扩张的方式和我们在中国母婴店渠道扩张的方式差不多,我们也将持续这么做。消费者可能在网上第一次知道和购买这一品牌,但我们要确保他们在线下也能找到。”

她又透露说,今年1月,Solid Gold已获得了由中国农业农村部颁发的7个进口注册证书,2022年计划将推出更完善的产品组合,满足更多消费需求,这将促进未来的业务增长。

2021年,Zesty Paws的全年销售额则创下新高,按独立基准高达1.1亿美元,与去年相比实现强劲双位数增长43.6%。过去三年,该品牌稳居美国知名电商购物平台Amazon和Chewy宠物营养补充剂榜首,2021年分别占据份额15.9%和17.7%。

未来,Zesty Paws将逐步开拓至全球其他市场,包括从跨境电商渠道进入中国市场。

“我们的PNC分部未来将可能成为我们全球的主要增长推动力之一,其增速预计在2022年进一步提升。为确保我们为中国内地取得成功而奠定坚实的基础,我们将继续投资建立可持续的主动销售模式,为Solid Gold与Zesty Paws两大品牌带来协同效应。”安玉婷说。

与此同时,该公司又指出,该等模式将能帮助Solid Gold和Zesty Paws在早期业务拓展阶段共享商业信息, 但“此类投资将对中国内地盈利增长有所遏制”。中短期内,PNC分部大部分盈利将来源于美国市场。

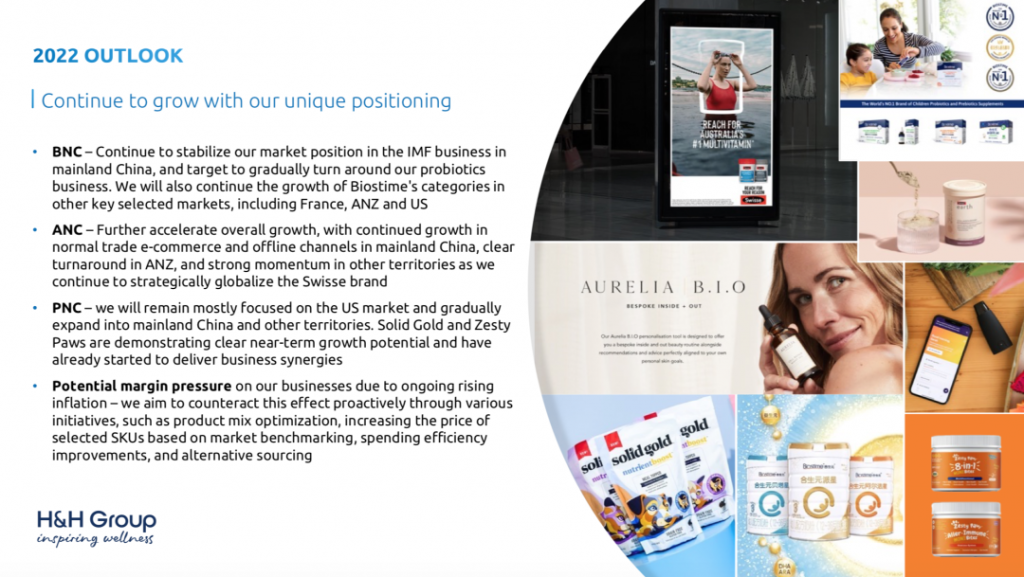

2022年

展望2022年,健合认为,挑战预计不比2021年少,婴幼儿营养及护理用品业务面临的挑战更甚。不过,其又预期成人营养及护理用品以及宠物营养及护理用品业务继续保持强劲的销售势头,并对产品的长远前景、地域多元化战略以及实现成为全球高端营养及健康领域领导者愿景的能力“满怀信心”。

该公司指出,婴幼儿配方牛奶粉业务表现将继续受出生率低及法规不利影响所限制。婴幼儿配方 奶粉业务亦因更多参与者进入市场而很可能面对日益激烈的竞争。“我们将继续透过拓展分销及提高单店产出,稳定市场地位及婴幼儿配方奶粉业务的盈利能力。”

“在婴幼儿配方羊奶粉领域,我们还有很大的进步空间,我认为我们拥有在这一领域继续增长的所有要素。我们已经从在该细分赛道排不上号的玩家,变成了(2020年的)第六名,再到去年的第三名,我们还会继续这一势头。”安玉婷在会上回应分析师问题时提到。

与此同时,2022年,健合的利润还将面临来自通货膨胀持续上升的压力。

“我们将密切观察原材料及物流成本上涨对盈利能力的影响,并通过多项举措积极应对该影响,如优化产品组合、按市场基准提高精选单品的售价、改善支出效益以及对原材料替代品的采购等。”健合集团首席财务官Jason Wang在会上回应分析师提问时表示。

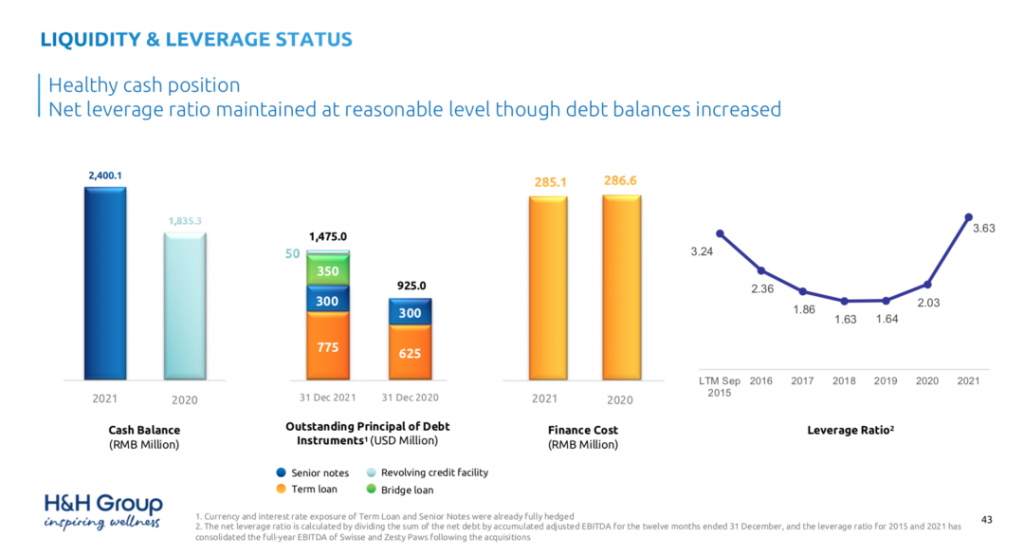

小食代留意到,在大笔收购后,健合的现金流和债务情况也引起了外界的关注。

Jason Wang在会上指出,截至2021年12月31日,集团现金结余总额为24亿元,维持了健康稳定的现金流,这有助于支持集团更好地应对挑战,助力集团稳健长远发展。

至于债务情况,他表示,此前在2015年收购Swisse后,健合的杠杆率同样达到了3.24,但得益于之后成功的整合以及集团产生高现金流的业务模式,这一数字很快低于2。

“因此,基于以往的成功经验,以及集团高现金流的业务模式,(这次在收购Zesty Paws后,)我们有信心在未来3年年再次将杠杆率降至2以下。”Jason Wang表示。